Afirmar que essa indústria entra em 2023 sob o efeito de um turbilhão seria eufemismo.

Texto de Pyr Marcondes, Senior Partner da Pipeline Capital.

O mercado de assets digitais, ainda em consolidação em todo o mundo, é extremamente vulnerável a suas próprias incertezas e contradições.

Afirmar que essa indústria entra em 2023 sob o efeito de um turbilhão seria eufemismo. Os 12 meses que antecederam o ano novo foram brutais para o mercado de ativos digitais.

O setor tem sido atormentado por escândalos, colapsos catastróficos de empresas, queda nas avaliações de criptomoedas, queda nos níveis de financiamento e clientes fugindo do setor para colocar seus investimentos em paraísos de poupança mais perceptíveis.

Desses, a implosão do FTX foi a que mais impactou o mercado. Em novembro de 2021, criptomoedas como bitcoin atingiram seu recorde histórico em valor. Nos meses seguintes, após o escândalo, perderam cerca de dois terços desse valor, reduzindo cerca de US$ 2 trilhões de sua capitalização total.

Para Luciano Britto, Founder e CEO da plataforma de blockchains Rhizom, “o papel das exchanges deveria, inexoravelmente, se resumir a função de assegurar que uma troca pudesse acontecer com garantia para ambas as partes (comprador e vendedor), isto é, impossibilitando que um desfalque o outro. Exchanges não deveriam custodiar ativos dos clientes, menos ainda oferecer ativos financeiros como derivativos”.

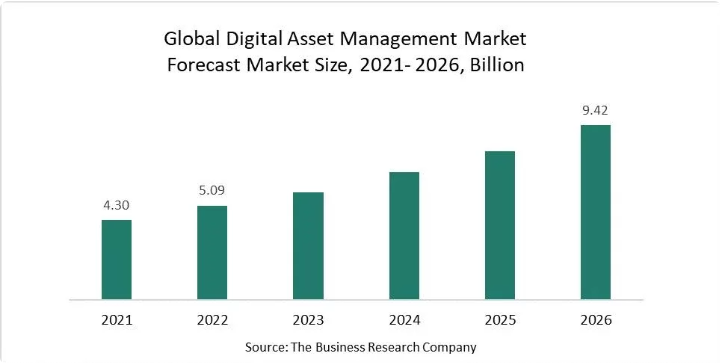

Ainda assim, por inevitável e porque a tecnologia seguirá sempre sendo o caminho para o mercado financeiro, as projeções para o setor, independentemente do curto prazo, são promissoras.

As definições básicas ainda em construção

Como nos lembra estudo da Delloite sobre o mercado de ativos criptográficos: “Quando falamos em criptoativos, a primeira ideia que vem à mente é a bitcoin, seguido de outras moedas token. Mas o termo “ativo criptográfico” abrange muito mais do que apenas pagamento criptográfico”.

Assim, um consenso global surgiu em relação à divisão de criptoativos em alguns principais ativos arquetípicos:

- Pagamento/troca (por exemplo, bitcoin e equivalentes)

- Segurança (componentes de investimento, incluindo propriedade e promessa de fluxos de caixa futuros)

- Utilidade/Utility (acesso a produtos específicos, serviços ou protocolos).

Esses ativos também podem ser combinados em várias formas híbridas.

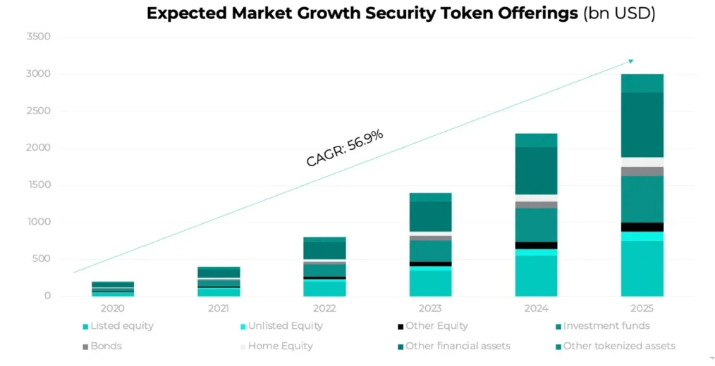

Ainda para a Deloitte, os security tokens serão a grande aposta do mercado financeiro digital já a partir deste ano.

Os tokens tem ainda um grande caminho pela frente para poderem ser considerados mainstream, mas uma série de países e bancos centrais estão hoje, com alguma celeridade, criando regulação para eles (caso do Brasil).

Isso pressupõe a complexidade de inseri-los em um ecossistema Distributed Ledger Technology (DLT), considerando questões relacionadas ao mercado primário (emissão/serviços notariais), negociação e pós-negociação (compensação e liquidação), e serviços de guarda e custódia.

A Deloitte é categórica ao afirmar: “O token de segurança é a segurança financeira do futuro”.

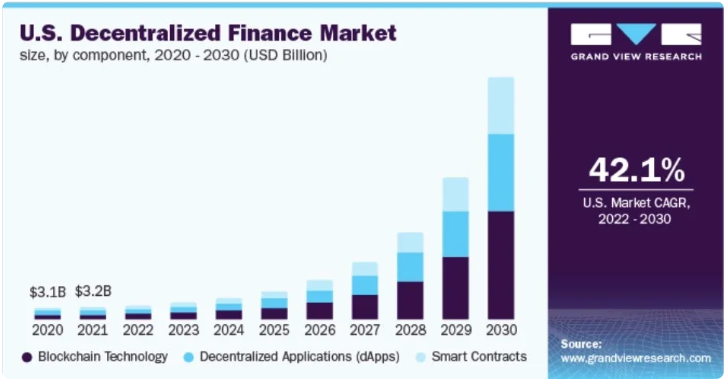

Um mundo financeiro descentralizado

Dinheiro programável, rastreável e automatizado sobre plataformas de Blockchain.

Essa é a estrutura básica do que se chama de DeFi, Descentralized Finance, ou mercado financeiro descentralizado.

Nele, também as exchanges são descentralizadas (DEX) e automatizadas. Os trades são P2C (peer-to-contract), sem custódia de terceiros, sem risco de contraparte.

Nele também estão inseridos os contratos inteligentes (Smart Contracts), tudo sempre sob a segurança criptografada do blockchain.

Nesse novo ambiente, bancos centrais não atuam como gate keepers do mercado financeiro e as transações são garantidas pela própria tecnologia.

O DeFi tem crescido. Só de outubro a novembro de 2022 um aumento de 68%, com volume de $97B.

Em resumo, o DeFi permite administração de ativos por meio de contratos inteligentes seguros que tornam mais transparentes os fluxos de liquidez e asseguram maior controle sobre os investimentos. E deverá ser uma tendência financeira dominante em futuro próximo.

Volatilidade em reversão

O sentimento de incerteza não mudará da noite para o dia e transparência inequívoca do setor de ativos cripto digitais parece ser a palavra de ordem nesse mercado.

Os problemas da indústria cripto estão de alguma forma encadeados na mesma volatilidade que afetou o restante dos setores baseados em tecnologia. As ações das grandes empresas do setor despencaram com o aumento da ameaça de uma recessão. Seguiram-se falências e dolorosas demissões em massa.

Porém, como destaca Maria Lema, co-fundadora da Weaver Labs, “mesmo com tudo o que enfrentamos em 2022, 2023 deve ser uma reminiscência do inverno criptográfico de 2019, principalmente nos casos de novos projetos e captação de recursos Web3. Podemos esperar ver mais financiamento baseado em ações e menos investimentos em DAO. Como visto em 2019, a maioria das startups da Web3 terá que mostrar progresso e KPIs para fechar rodadas de capital. Isso será refletido nas métricas de tração e adoção. O hype também se tornará uma coisa do passado, substituído por uma implementação mais real. Casos de uso realistas para blockchain obterão mais suporte. Será um horário nobre para mostrar como blockchain, criptomoedas e tecnologia descentralizada são uma solução para problemas reais em muitos setores. Com o fim do hype, apenas os projetos que geram valor real irão progredir, o que, em última análise, ajudará na adoção”.

*Este artigo é parte integrante do estudo, ainda inédito, “O FUTURO DOS INVESTIMENTOS – Um panorama do cenário macroeconômico e as probabilidades de comportamento do mercado financeiro em 2023. E adiante.”, do Pipeline Tech Investment Group.

Texto de Pyr Marcondes, Senior Partner da Pipeline Capital.

Matéria originalmente publicada pela Exame.

Acompanhe novidades através do site https://pipeline.capital

e também do LinkedIn

e do Instagram